El impuesto al vertido y la incineración de residuos: llega tarde y se aplica mal

- 4433 lecturas

Una de las medidas más relevantes incluidas la Ley 7/2022, de 8 de abril, de residuos y suelos contaminados para una economía circular fue sin duda la instauración de un impuesto sobre el vertido y la incineración de residuos.

España, como en tantos otros aspectos de la gestión ambiental, suspende en gestión de residuos. El objetivo de la Directiva Marco de Residuos del 50% de preparación para la reutilización y reciclaje de residuos municipales para 2020 se incumplió ampliamente: 40,5% (Eurostat, 2023). Y el cumplimiento para 2025 y subsiguientes parece tanto o más complicado sin cambios contundentes.

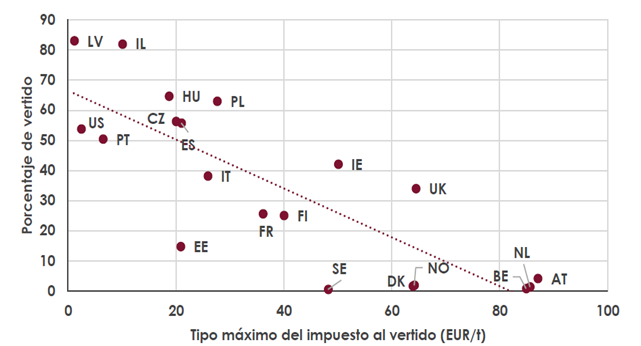

Por tanto, este impuesto llega tarde. La mayoría de los países de la Unión Europea ya disponían desde hace años de instrumentos similares (Watkins et al., 2012), pues conocida la fuerte correlación existente entre el coste del vertido (altamente condicionado por los impuestos ambientales existentes) y el nivel de reciclaje:

Porcentaje de vertido y tipos impositivos en países de la OCDE, 2013

Fuente: AIREF (2023) a partir de OCDE (2019)

No en vano, establecer un impuesto de este tipo fue la medida que encabezó las recomendaciones de la Comisión Europea a España para mejorar la gestión de residuos (European Commission, 2016).

El impuesto tiene un número posiblemente demasiado alto de tipos impositivos, lo que complica la gestión, y tiene unos tipos impositivos para residuos municipales (40 €/t para el vertido de residuos, 15 para la valorización energética, y 30 y 10 respectivamente en el caso de rechazos de residuos municipales) que están por debajo de la media europea (European Environment Agency, 2023). Más bajos, si cabe, considerando las vergonzantes tarifas de entrada a vertedero e incineradora que se están aplicando en muchos territorios del estado.

Aun así, hay un problema aún mayor: el impuesto no se repercute sobre quien debiera, y por tanto no crea los incentivos necesarios.

El caso es que el hecho imponible del impuesto es la entrega de residuos para su eliminación o valorización energética, según sea el caso, en vertederos autorizados o instalaciones de incineración de residuos autorizadas (art. 88), y es contribuyente del impuesto quien realice el hecho imponible (art. 91).

Estas disposiciones demasiado genéricas provocan que actualmente en gran parte del territorio el impuesto no llegue a quien debería, que son los municipios u otros entes locales encargados de la recogida selectiva (el elemento central para reducir las aportaciones de residuos a los tratamientos finalistas, fin último del impuesto).

Sin embargo, se dan dos circunstancias que lo evitan.

Por un lado, en bastantes casos la aportación a vertedero proviene de plantas de tratamiento de la fracción resto que son gestionadas por empresas mediante contratos que establecen precios de entrada por el uso de las mismas por parte de los entes locales. En tal caso, el impuesto es soportado por las empresas y no siempre se les ha permitido repercutirlo a los entes locales usuarios, o no al menos sin un proceso largo de renegociación para restablecer el equilibrio económico del contrato.

Otro caso muy frecuente es aquél en que las instalaciones de pretratamiento de fracción resto son de titularidad pública (p.ej., plantas de tratamiento mecánico-biológico de titularidad de Diputaciones). En este caso, el impuesto es pagado por la correspondiente Diputación, pero el coste del mismo con frecuencia no ha sido trasladado a los entes locales, ya sea por razones políticas o por falta de previsión a la hora de preverlo en las ordenanzas fiscales (aprobadas en 2022 ya con la Ley en vigor, pero aun con dudas sobre la aplicación del impuesto) o en los respectivos acuerdos de repercusión de costes con los municipios.

Sea como fuere, en gran parte de Andalucía, Castilla-La Mancha, Galicia, Catalunya y otros territorios el impuesto se está recaudando, pero no está sirviendo la finalidad perseguida: dar una señal a los entes locales titulares de los servicios de recogida.

Si bien algunos casos se irán resolviendo con el tiempo, el Legislador debería valorar incluir una definición más precisa del sujeto pasivo, que asegure la finalidad del impuesto. Así como una evolución al alza de los tipos que dé señales económicas claras a los entes locales y demás productores de residuos.

Referencias

AIREF (2023) Gestión de los residuos municipales. https://www.airef.es/wp-content/uploads/2023/10/EVALUACI%C3%93N/Gestio%CC%81n-de-los-Residuos-Municipales_WEB.pdf

European Commission (2016) Municipal waste compliance promotion exercise 2014-5 – Executive summary, Publications Office, 2016, https://data.europa.eu/doi/10.2779/609002

European Environment Agency (2023) Economic instruments and separate collection systems — key strategies to increase recycling. https://www.eea.europa.eu/publications/economic-instruments-and-separate-collection

Eurostat (2023) Recycling rate of municipal waste https://ec.europa.eu/eurostat/databrowser/view/sdg_11_60/default/table?lang=en

OECD (2019). Waste management and the circular economy in selected OECD countries: evidence from environmental performance reviews. París: OECD Publishing. https://doi.org/10.1787/9789264309395-en

Watkins, E. et al. (2012) Use of Economic Instruments & Waste Management Performances – Final Report. European Commission.